Value at Stake - IT-Erfolg ausweisen

Im Artikel "Val IT – Framework zur Messung und Steuerung des Wertbeitrags der IT" steht geschrieben, dass ein Investitionsportfolio definiert werden soll, das für die Festlegung und Charakteristika der strategischen Richtung für Investitionen verwendet wird. Weiter definiert Val IT in der Domäne "Investment Management" auch die Prozesse, die der Investitionsentscheidung und -steuerung dienen.

Nachfolgend will ich eine Methode beschreiben, mit der ergänzend zu den Methodiken, wie sie in Val IT beschrieben werden, der Wert der IT am Unternehmenserfolg ermittelt und dargestellt werden kann. Dabei kann dies auf eine bestimmte Periode erfolgen (z.B. Jahr) oder aber auch auf ein einzelnes Projekt. Val IT in Kombination mit der Value at Stake (VaS) Methode sichert nicht nur den Wert der Investition, sondern kann auch den Wertbeitrag der IT ausweisen. Erst dadurch kann das Potential der IT für die Geschäftsentwicklung richtig eingeschätzt werde

Beitrag der IT am Unternehmenserfolg ausweisen

Eine wichtige Funktion eines IT-Managers ist es, Fehlinvestitionen auszuschliessen oder zumindest Massnahmen dafür zu treffen, das Risiko hierfür zu verhindern. Hierbei kann sich der IT-Manager auf allerlei Kennzahlen aus der Investitionsrechung wie Net Present Value (NPV), Return on Investment (ROI), Internal Rate of Return (IRR) oder auch den Payback, abstützen. Die Schwierigkeit, neben der allgemeinen Verständlichkeit, ist die richtige Anwendung der Kennzahlen sowie deren Interpretation.

IT-Manager stehen zunehmend unter Druck, den Wert, den die Informatik zum Geschäftserfolg beiträgt, in greifbarer Form darzustellen - vielfach werden von der Unternehmensführung nackte Zahlen gefordert. Das mag man für sinnvoll halten oder nicht, schliesslich existieren auch andere, z.B. qualitative Methoden, eventuell in Verbindung mit IT-Marketing (siehe entsprechender Artikel). Der Nachteil solcher Methoden ist, dass sich Zahlen halt vielfach einfacher vermitteln und interpretieren, sowie für den Entscheidungsprozess verwenden lassen.

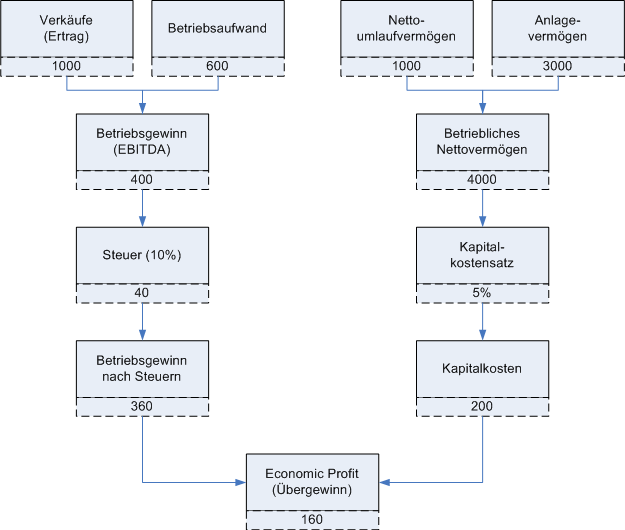

Mit der Value at Stake Methode kann die IT-Leitung die gleichen Massstäbe anwenden, wie sie die Unternehmensleitung für die Messung der Entwicklung des Unternehmenswertes benützt. Eine wichtige Kennzahl auf dem Weg dorthin ist der Economic Profit (Residualgewinn). Er basiert auf der Erkenntnis, dass z.B. bei einem Kapitaleinsatz von einer Million Geldeinheiten, woraus ein „Gewinn“ von 75'000 Geldeinheiten resultiert, nicht unbedingt ein Mehrwert resultieren muss. Nimmt man nämlich an, dass das dafür eingesetzte Kapital mit einem Zinssatz von 10 Prozent belegt wird (diese Rendite könnte mit einem alternativen Kapitaleinsatz erzielt werden), so ist nur der über 100'000 Geldeinheiten hinausgehende Gewinn echter Mehrwert. Man spricht in diesem Zusammenhang auch vom Übergewinn.

Im Gegensatz dazu stehen die Economic Costs, welche den Betriebsaufwand, die Ertragssteuern und einen Kostensatz für die Kapitalrendite umfassen. Im obigen Beispiel also 600 Betriebsaufwand, 40 Ertragssteuern und 200 Kapitalkosten = 860. Der Economic Profit verdeutlicht also die Fähigkeiten eines Unternehmens, Einkünfte zu erwirtschaften, die über die Gesamtkosten, die Economic Costs hinausgehen.

Periodizität des Economic Profit

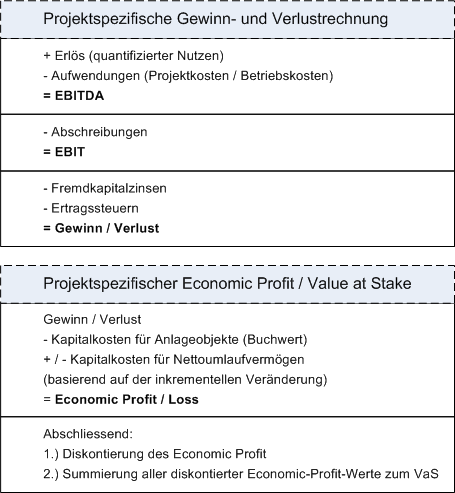

Der Economic Profit ist typischerweise eine Periodengrösse, kann also z.B. jährlich auf der Basis des Geschäftsverlaufs berechnet werden. In diesem Fall dient er vermutlich der Unternehmensleitung als Beisatz zur konventionellen Erfolgsrechnung. Aus der IT-spezifischen Sicht kann der Wert allerdings auch bezogen auf ein IT-Projekt (und demzufolge auch auf das gesamte Projektportfolio), auf eine Infrastrukturinvestition oder auch eine einzelne Massnahme berechnet werden. Um in einem Projekt beispielsweise den Economic Profit zu berechnen, müssen also die Projektkosten, etwaige Folge- und Betriebskosten, sowie der quantifizierbare Nutzen bekannt sein respektive berechnet werden. Wichtig ist hierbei, dass ein anerkanntes Verfahren für die finanzielle Bewertung von IT generiertem Geschäftsnutzen zur Anwendung kommt.

Berechnung des Value at Stake (VaS)

Wir kennen jetzt also den Economic Profit, der entsprechend dem zugrunde gelegten Zeitraum für eine Jahr, aber z.B. auch für ein einzelnes Projekt berechnet werden kann. Diese Periodengrössen müssen jetzt in eine periodenübergreifende Kennzahl, den Value at Stake, überführt werden. Dazu müssen die einzelnen Economic Profit-Werte auf den Analysebeginn diskontiert (abgezinst) werden. Als Diskontierungssatz kommen dabei die gewichteten Kapitalkosten (WACC = Weighted Average Cost of Capital) zur Anwendung. Der WACC ist ein Mischzinssatz für die Kosten des Eigenkapitals und des Fremdkapitals. Zum Schluss werden die abgezinsten Economic Profit-Werte kumuliert, woraus der Value at Stake (VaS) resultiert.

Der WACC-Wert (%) wird wie folgt berechnet:

WACC = EK/GK * kEK + FK/GK * kFK * (1-s)

EK = Eigenkapital

FK = Fremdkapital

GK = Gesamtkapital

kEK = Eigenkapitalkostensatz

kFK = Fremdkapitalkostensatz

s = Steuersatz auf Unternehmensebene

Nachstehend die Abbildung wie der Value at Stake berechnet wird.

Vorteile der VaS-Methode

Es sind drei wesentliche Aspekte zu nennen:

- Durchgängigkeit: VaS liefert für jede Periode eine Metrik, den Economic Profit – diese Werte gehen schlussendlich in einer periodenübergreifenden Kennzahl auf, eben dem Value at Stake

- Übergreifender Projektvergleich: VaS würdigt die Kapitalbindung, also Kapital das z.B. in Sachanlagevermögen investiert worden ist. Dadurch können IT-Projekte mit hoher Kapitalbindung (z.B. Infrastrukturprojekte) mit IT-Projekten mit vergleichsweise geringer Kapitalbindung (z.B. Entwicklungsprojekte) verglichen werden.

- Multifunktionale Metriken: Zur Berechung des VaS werden verschiedene Kennzahlen (Economic Profit / Economic Costs, Weighted Average Cost of Capital etc.) benötigt, die in unterschiedlichen Führungssystemen verwendet werden können. Diese können entweder für das Gesamtunternehmen berechnet werden, als auch für einzelne Geschäftsbereiche, ein Projekt oder auch eine einzelne Investition.

Begriffserklärungen

ROI: Der Begriff Return on Investment (Kapitalverzinsung, Kapitalrendite) bezeichnet ein Modell zur Messung der Rendite des eingesetzten Kapitals. Der ROI beschreibt als Oberbegriff für Renditekennzahlen sowohl die Eigenkapitalrendite (Return on Equity, ROE) als auch die Gesamtkapitalrendite (Return on Assets, ROA / RONA)

Payback: Die Payback-Periode ist die Amortisationszeit, also der Zeitraum, innerhalb dessen die Anschaffungsauszahlung wieder gewonnen wird, also der Zeitraum, innerhalb dessen der im Zusammenhang mit einer Investition gebundene Kapitalbetrag wieder zurückgeflossen ist.

IRR: Internal Rate of Return, die Interne-Zinssatz-Methode, ist ein Verfahren der dynamischen Investitionsrechnung. Der Abzinsungsfaktor, bei dessen Verwendung die diskontierten künftigen Zahlungen dem heutigen Preis entsprechen, heisst interner Zinsfuss. Ist dieser Zinsfuss grösser als der Kalkulationszinsfuss, ist die Investition wirtschaftlich.

NPV: Net Present Value, die Kapitalwertmethode (Barwertmethode) ist ein Verfahren der dynamischen Investitionsrechnung. Durch Abzinsung auf den Beginn der Investition werden Zahlungen, die zu beliebigen Zeitpunkten anfallen, vergleichbar gemacht. Der Kapitalwert einer Investition ist die Summe der Barwerte aller durch diese Investition verursachten Zahlungen (Ein- und Auszahlungen). Voraussetzung ist jedoch, dass zwischenzeitliche kumulierte Überschüsse sofort zum Kalkulationszinssatz angelegt werden. Die Kapitalwertmethode erlaubt die Beurteilung einer Erweiterungsinvestition und die Bestimmung des Ersatzzeitpunktproblems.

Abzinsung: Auch Diskontierung genannt, bei der der Wert einer zukünftigen Zahlung für einen Zeitpunkt, der vor dem der Zahlung liegt, berechnet wird. Häufig, aber nicht notwendigerweise, wird mittels Diskontierung der gegenwärtige Wert (Barwert) einer zukünftigen Zahlung ermittelt. Auf Grund der Existenz von Zinsen hat derselbe Geldbetrag einen um so höheren Wert, je früher man ihn erhält. Dieser Zusammenhang wird durch die Abzinsung wiedergegeben.

WACC: Weighted Average Cost of Capital - errechnet sich als Summe der kapitalgewichteten Fremdkapital- und Eigenkapitalkosten. Bei den Fremdkapitalkosten wird berücksichtigt, dass die Fremdkapitalzinsen im Gegensatz zu Eigenkapitalkosten als steuerlich abzugsfähiger Aufwand gelten. Der WACC zeigt auf, welche Rendite Fremd- und Eigenkapitalgeber eines Unternehmens im Durchschnitt für ihre Anlage fordern, also die Mindestrendite, die eine Investition Übertreffen sollte, damit sie für ein Unternehmen Wert generiert. Damit ist der WACC ein zentrales Entscheidungskriterium bei der Evaluation von Investitionsprojekten.